In English, en español, em português.

En juin dernier, nous avons analysé les gagnants et les perdants du Règlement sur les marchés numériques ou DMA en Europe en nous basant sur nos propres données de suivi des metasearch de plus de 3 000 établissements à travers le monde.

Pour tenter d’éclairer un peu plus cette question complexe de « l’impact du DMA sur les hôtels », nous avons élargi notre recherche à :

- L’analyse de l’attribution de toutes les réservations et pas seulement celles issues des metasearch.

- Pour ce faire, nous avons dû aller au-delà de nos propres données de suivi de notre intégration avec les metasearch et nous sommes passés à Google Analytics 4 comme source de données à la place.

- En conséquence, nous avons utilisé le nouveau modèle d’attribution basé sur les données de Google Analytics 4, assez différent des autres modèles tels que le dernier clic et le premier clic.

- Le délai a été étendu de 4 à 8 mois avant/et après le DMA (19 janvier 2024).

Ce que nous n’avons pas changé, ce sont les plus de 3 000 établissements qui constituent le périmètre de notre analyse. De plus, il est important de souligner que tous ces établissements n’investissent pas sur Google Ads, Hotel Ads ou d’autres acteurs des metasearch. Ce que nous essayons de mesurer est le pourcentage de trafic déplacé et non les chiffres absolus.

Malgré les ajustements apportés à la méthodologie d’analyse, les conclusions restent conformes à nos analyses précédentes.

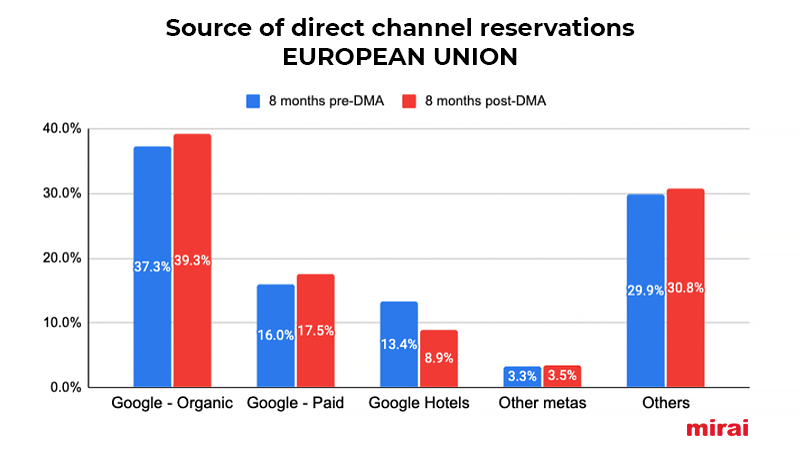

- La tragédie continue pour Google Hotels au sein de l’Union Européenne, faisant chuter sa part en tant que « source de réservations » de 13,4% à 8,9% (-4,5% en chiffres absolus).

- Le tableau final pour Google (en combinant Ads, Google Hotels et la recherche organique) est une perte nette de 1,5%, même s’il reste la première source de réservations directes avec une solide part de 65,7%.

- La bonne nouvelle pour les hôtels est qu’ils ont réussi à récupérer 82% de cette perte

– 3,5% par le biais d’autres placements de Google, plus précisément 1,5% via le trafic payant (principalement Google Ads) et 2% via la recherche organique.

– Une augmentation de 0,2% de la contribution des réservations directes par d’autres acteurs du metasearch tels que Trivago et Tripadvisor, atteignant 3,5%.

- L’effet net sur les réservations directes pour les hôtels serait de -0,8% (4,5% – 1,5% – 2% – 0,2%),dans la lignée de nos analyses précédentes. Cela ne semble pas être un impact énorme, particulièrement dans une année record pour de nombreux hôtels en Europe, mais il s’agit néanmoins d’un chiffre négatif.

- Cette perte de revenus directs ne signifie pas nécessairement une perte de réservations pour les hôtels, car les OTA gagnent probablement ce trafic et ces réservations. Malheureusement, pour les hôtels, cela signifie un coût de distribution plus élevé en raison du changement de canal, des ventes directes B2C aux ventes intermédiées (OTA).

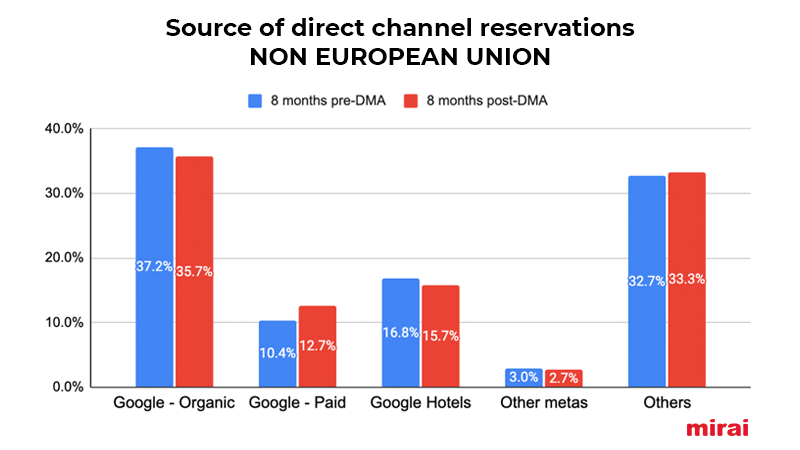

En effectuant l’analyse mentionnée ci-dessus sur les marchés non européens, les chiffres révèlent une réalité très différente :

- Google Hotel Ads perd des parts de marché, mais cela reste marginal par rapport à la situation dans l’UE. Google Hotel reste une source clé de réservations pour les hôtels, ce qui renforce l’importance d’y afficher vos tarifs directs, idéalement avec le meilleur prix par rapport aux OTA.

- Le trafic payant a considérablement augmenté de 20% pour atteindre 12,7% du total des réservations générées. Le trafic organique diminue légèrement et perd une partie de sa part de marché.

- Dans l’ensemble, l’écosystème Google reste relativement stable (-0,29 %), mais avec une proportion plus élevée de trafic payant, qui se traduit par des coûts plus élevés pour les hôtels. Il s’agit clairement d’un effet négatif pour les hôtels.

- Les autres metasearch ont perdu 10 % pour atteindre 2,7 %.

Conclusion

Conclusion

Sur la base de nos analyses continues depuis la mise en place du DMA, il est clair que cette législation a un impact significatif sur la façon dont les utilisateurs (la demande) interagissent avec les hôtels (l’offre) par l’intermédiaire de Google, le principal moteur de recherche de l’UE.

Au sein de l’écosystème Google, c’est l’outil Hotel Ads qui subit l’impact le plus sévère, avec une diminution de sa part relative de -33%. Même si les chiffres montrent qu’une partie de la visibilité perdue est récupérée par d’autres solutions Google (organiques et payantes), l’effet net du DMA est que les OTA bénéficient d’une visibilité croissante sur Google, ce qui se traduit indéniablement par une augmentation du chiffre d’affaires capté par les OTA, ce qui accroît les coûts des hôtels et leur dépendance à l’égard de la distribution par des tiers. Ce résultat était-il celui escompté par les régulateurs de l’UE ? Certainement pas.

Quoi qu’il en soit, l’affaire DMA est loin d’être terminée et il est fort probable que nous assistions à d’autres changements dans le domaine de la distribution. Comme nous l’avons indiqué dans la mise à jour de notre post fin mai, l’UE a ratifié l’auto-désignation de Booking.com comme « gatekeeper » (gardien) le 13 mai. En conséquence, Booking.com devrait être en conformité avec le DMA d’ici le 13 novembre. Nous avons déjà constaté des changements fondamentaux dans les pratiques commerciales de Booking.com, comme la suppression totale de la clause de parité sur les marchés de l’UE, annoncée le 25[1] [2] juin et appliquée à l’ensemble de ses contrats le 1er juillet.