In English, en español, em português.

Désigné comme « gardien » par l’UE, Google a mis en place la loi sur le marché numérique (Digital Market Act ou DMA) le 19 janvier 2024, quelques semaines avant l’entrée en vigueur de la loi le 4 mars 2024. Google Hotels a connu une croissance constante de 14% en moyenne en termes de clics et de réservations sur le canal direct, à la fois dans l’UE et dans le reste du monde. Cependant, à partir du 19 janvier, les chiffres au sein de l’Union européenne ont fortement ralenti, passant de +14% à -17%, entraînant un détournement d’un peu plus de 30% vers les marchés hors de l’Union européenne. Un revers majeur qui laisse de nombreuses questions sans réponse. Où vont les clics et les réservations ? Google Hotels est-il en train de perdre des parts de marché dans le secteur de la méta-recherche en Europe ? D’autres acteurs de la méta-recherche, tels que trivago et TripAdvisor, prennent-ils le relais ? Les OTA sont-elles les grandes gagnantes ?

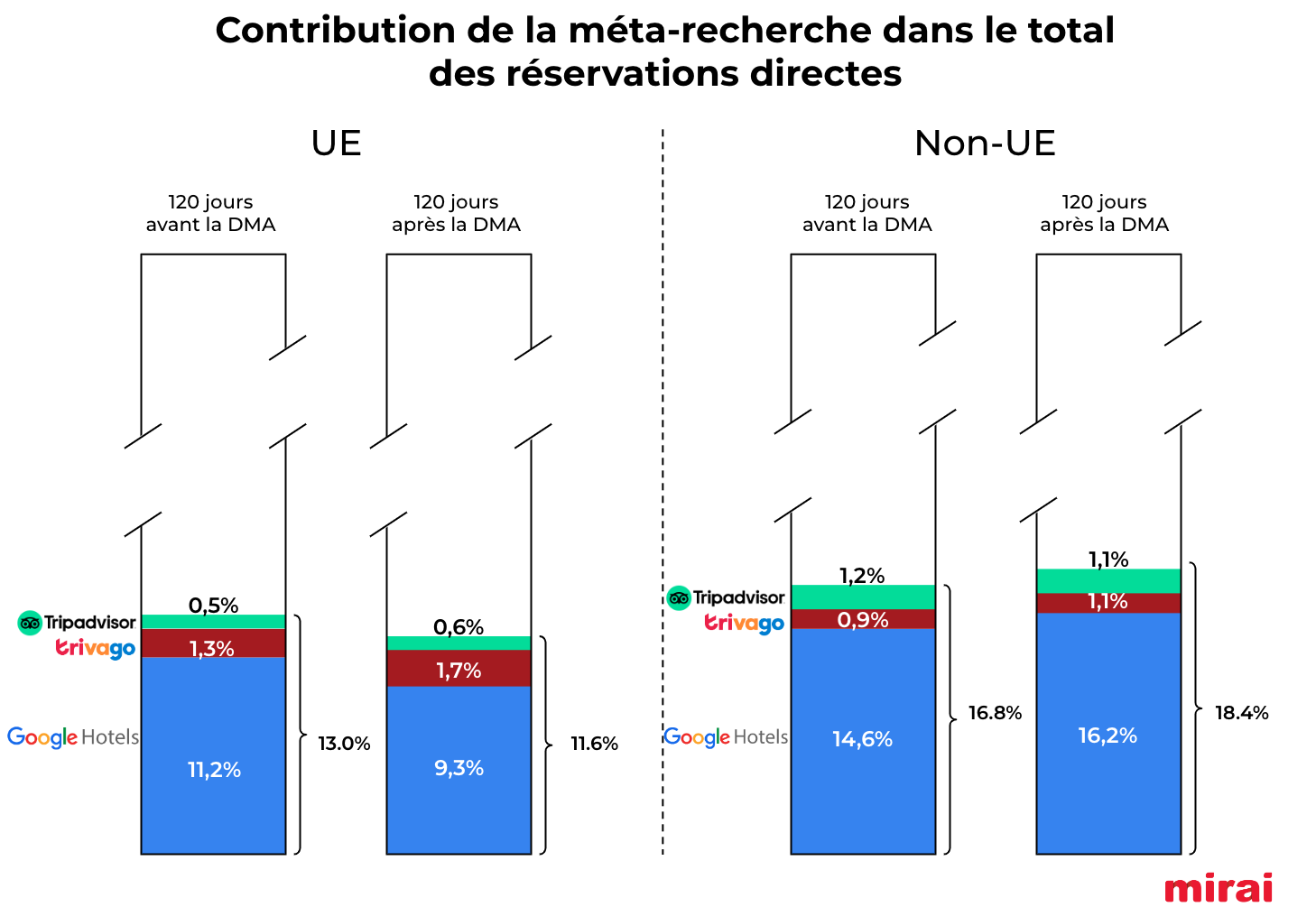

La part de Google Hotels dans le total des réservations directes a baissé de 17% dans l’UE

Le Metasearch (méta-recherche) s’est depuis longtemps imposé comme une source fiable de trafic et de réservations pour les hôtels par le biais de son canal direct. Sa contribution a culminé à 24% du total des réservations pendant la pandémie de 2021. Avec la nouvelle réglementation et les différents changements dans l’écosystème numérique, les métamoteurs ont perdu une partie de leurs parts de marché mais se sont stabilisés entre 14% et 16%.

Nous avons comparé le nombre de réservations par méta-recherche 120 jours avant et 120 jours après la mise en place de la DMA par Google le 19 janvier pour voir s’il y avait un changement. Il y en a effectivement eu un, avec des tendances complètement différentes sur les marchés DMA et non-DMA.

- UE (marchés DMA) : alors que Google Hotels a perdu 17% de ses parts de marché, trivago et Tripadvisor ont gagné respectivement 36% et 6%. Malgré la croissance de ces deux derniers, la méta-recherche dans son ensemble a perdu 11% de ses parts de marché et représente désormais 11,3% du total des réservations directes d’hôtels dans l’UE.

- Non-UE (marchés non-DMA) : Google Hotels et trivago ont respectivement gagné 14% et 11% de part de marché. En revanche, Tripadvisor a perdu 13%. L’ensemble de la part des méta-moteurs a augmenté de 18,4%.

25% des réservations perdues dans l’UE ont été récupérées par trivago et Tripadvisor

Dans notre étude, trivago et Tripadvisor ont gagné 0,5% des réservations tandis que Google en a perdu 2%. Cela représente une perte nette de 1,5%.

La croissance audacieuse de 36% de trivago et celle de 6% de Tripadvisor a permis aux hôtels d’atténuer l’impact de la DMA sur Google en récupérant 0,5%, soit 25% des réservations perdues. Pour les hôtels qui ne sont pas présents sur ces plateformes de méta-recherche, c’est le bon moment de reconsidérer la question, d’autant plus que les deux sociétés soutiennent un programme basé sur la commission (en savoir plus sur le modèle trivago net CPA et Tripadvisor CPA).

Que deviennent les autres 75% de « réservations perdues » ?

Malheureusement, nous ne disposons pas de données à ce sujet. Seul Google est en mesure de répondre à cette question. Cependant, des suppositions peuvent être faites. Ce sont les vôtres.

- Google Hotels a perdu du trafic. Étant donné qu’il n’est pas très utile de comparer les taux à première vue, je ne serais pas surpris que les utilisateurs se contentent de jouer et de chercher d’autres solutions ailleurs.

- D’autres acteurs de la méta-recherche sont des gagnants potentiels… et des perdants. Le fait que trivago et Tripadvisor aient augmenté leur part de réservations dans l’UE au cours de cette période suggère que les utilisateurs recherchent des outils de comparaison avant de faire une réservation. Pour les hôtels, ces réservations restent directes, ce qui n’est donc pas si grave. Les nouvelles ne sont pas toutes bonnes pour ces acteurs de la méta-recherche. N’oublions pas qu’ils sont également des enchérisseurs actifs (connus sous le nom de « meta on meta ») dans Google Hotels, et qu’ils sont donc également susceptibles d’avoir un impact négatif sur le trafic et les réservations.

- Les OTA sont les vrais gagnants. Lorsqu’ils recherchent des alternatives, les utilisateurs peuvent naturellement passer de la page de résultats de recherche de Google à Booking.com et Expedia. Le trafic qui était auparavant capté et servi directement par Google Hotels pourrait se retrouver dans les OTA, les canaux directs ou d’autres métas. Néanmoins, tout transfert de trafic de Google Hotels vers les canaux organiques ou payants est une bonne nouvelle pour les OTA, qui tentent depuis un certain temps de réduire leur dépendance vis-à-vis des outils de méta-recherche. Pour les hôtels, cependant, il s’agit d’un scénario catastrophe, car les réservations directes potentielles peuvent se déplacer vers des canaux indirects à un coût plus élevé.

- D’autres placements Google semblent également gagnants. Nous parlons ici des annonces (Ads), des recherches organiques et de Google Business Profile. Pour les utilisateurs qui veulent vérifier le canal direct avant de faire une réservation, le fait que Google Hotels ne soit plus utile à première vue ne les arrêtera pas. Les utilisateurs peuvent facilement trouver le lien vers le site internet de l’hôtel dans Google, que ce soit dans les annonces, de manière organique ou directement dans Google Business Profile. Par conséquent, d’autres produits Google peuvent recevoir une partie du trafic que Google Hotels est en train de perdre. Du point de vue de l’hôtel, ce n’est pas une mauvaise nouvelle, car les réservations resteraient directes, bien qu’elles puissent impliquer des coûts plus élevés en fonction de la stratégie de monétisation et de la pression du CPC (enchères).

Les hôtels ont-ils perdu des réservations ? Est-on passé d’un système « direct » à un système « indirect » ?

Je ne m’attends pas à ce que les hôtels perdent des réservations. En fin de compte, la demande n’a pas changé et les consommateurs cherchent toujours à voyager et à séjourner dans des hôtels.

Cependant, les réservations peuvent avoir légèrement changé de canal, avec un risque modéré que certaines réservations directes soient passées à des réservations indirectes ou à des OTA. Dans quelle mesure cela a-t-il pu se produire ? À mon avis, le chiffre absolu se situe entre 0,5% et 1% du total des réservations directes. Pour les hôtels qui vendent 10% de leurs réservations en ligne, cela représenterait un impact de 5 à 10% de leurs réservations totales. Pour les hôtels qui vendent 20% de leurs réservations en ligne, le chiffre se situerait entre 2,5 % et 5%. Quel que soit le chiffre final, il semble très probable que la DMA ait en fait profité aux principales OTA plutôt qu’à l’industrie hôtelière.

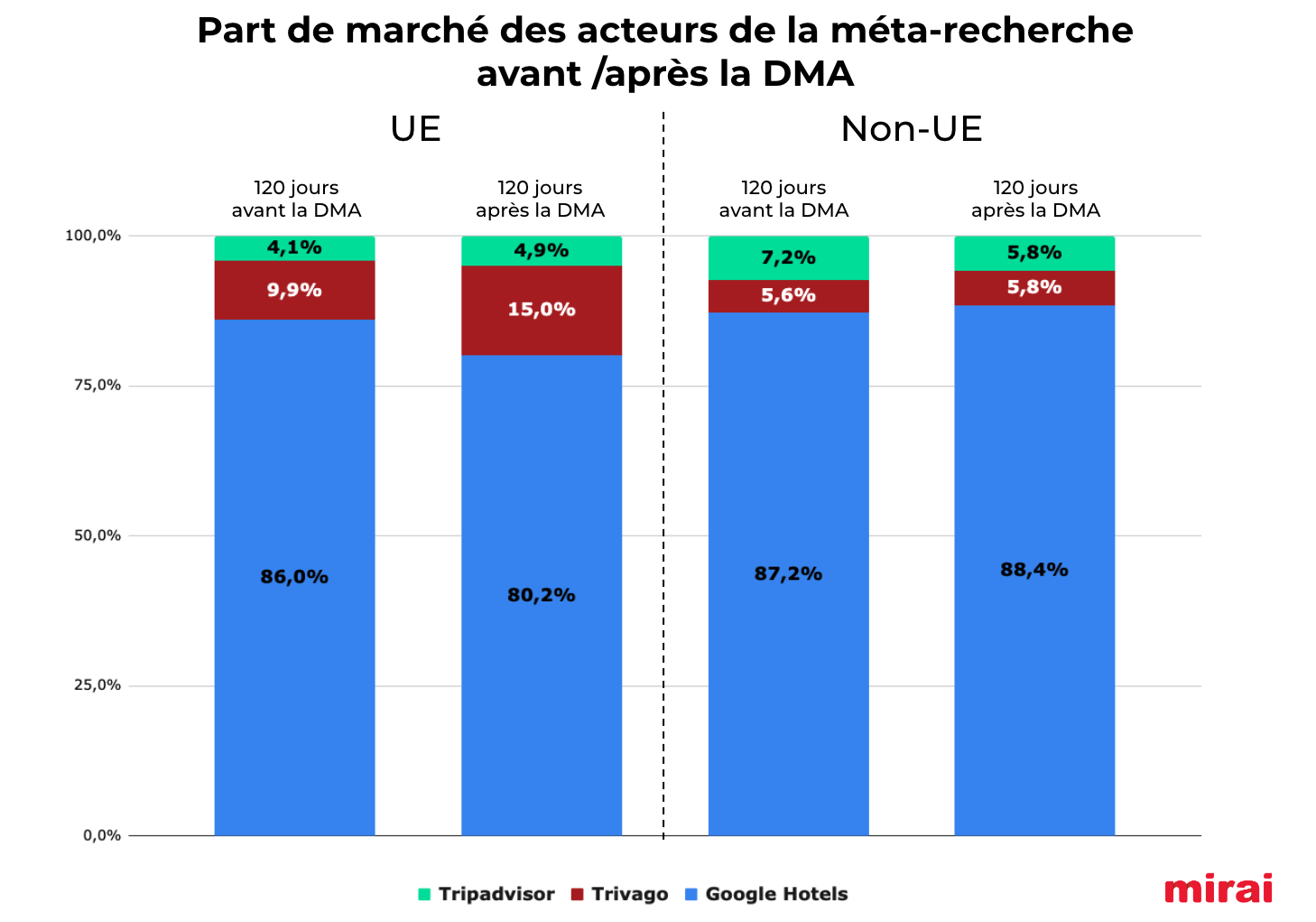

En dépit de l’impact DMA, Google Hotels demeure le métamoteur dominant dans l’UE

Malgré la perte de visibilité et de fonctionnalité, Google Hotels reste le leader et génère plus de 80% (contre 86%) du nombre total de réservations issues de la méta-recherche. trivago passe de 5% à 15% (sa meilleure performance au cours des 5 dernières années) et Tripadvisor atteint 5%. Pour simplifier l’étude, nous avons exclu les autres acteurs de la méta-recherche (ils ne représentent que 1%).

En dehors de l’UE, Google Hotels continue de régner d’une main de fer et détient 88% du marché.

Conclusion

Il est quelque peu paradoxal qu’une loi européenne bien intentionnée mais maladroite ait fini par bénéficier à de grandes entreprises américaines (Expedia et Booking Holdings) et pu avoir un impact négatif sur l’industrie hôtelière au sein de l’Union européenne. En attendant (et en espérant) que les régulateurs finissent par modifier la loi ou que Google ait l’intelligence de rétablir sa fonctionnalité de méta-recherche, les hôtels sont laissés à eux-mêmes pour prendre leurs propres décisions afin de minimiser l’impact de la DMA. Participer aux enchères sur d’autres acteurs de la méta-recherche, investir dans Google Ads ou encore s’assurer que votre fiche Google Business Profile et votre référencement organique soient optimisés sont autant d’alternatives possibles.

Entre-temps, l’UE vient de ratifier la désignation de Booking.com en tant que « self-gatekeeper » le 13 mai. L’OTA dispose maintenant de six mois (jusqu’au 13 novembre) pour mettre en œuvre la DMA. Il reste à voir quels changements se produiront, mais nous pourrions voir des opportunités intéressantes pour les hôtels de pêcher dans l’étang exclusif et privé de Booking. Nous allons devoir faire preuve de patience pour faire un premier constat. Restez à l’écoute pour d’autres mises à jour de Mirai.

À propos de Mirai Metasearch

Mirai Metasearch connecte votre hôtel aux metasearch (ou comparateurs de prix) pour parvenir à une plus grande rentabilité que la vente générée via les OTA. Pour plus d’informations, contactez-nous sur metasales@mirai.com